(阮伟佳 刘雯 隋吉超)国内外投资者正把越来越多的目光投向基于因子的投资框架中去,在投资组合构建的过程中将对因子投资的风险敞口和收益考量加入其中。2018年1-7月,A股两大Smart Beta 因子——动量与盈利,分别获得12%和14%的正收益。

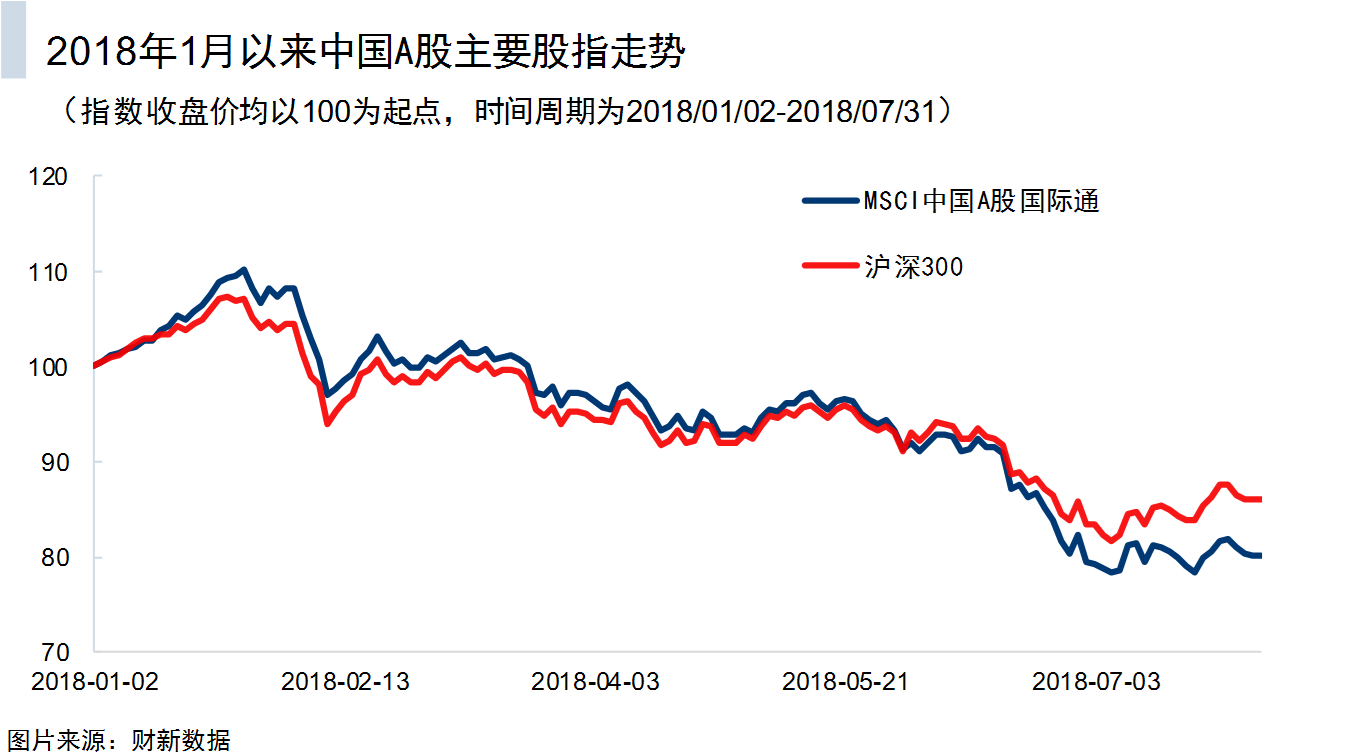

2018年1月以来,MSCI中国A股国际通指数与沪深300指数走势基本相同。3月14日,MSCI宣布推出12个与A股相关的新指数,以扩大MSCI中国A股指数产品的覆盖范围,MSCI中国A股国际通指数反而开始持续下跌,指数表现不及沪深300指数。两只指数在今年2月和6月都有一个快速下跌过程,在2月中下旬和7月初均有一个反弹,其他大部分时间,指数处于震荡下跌区间。

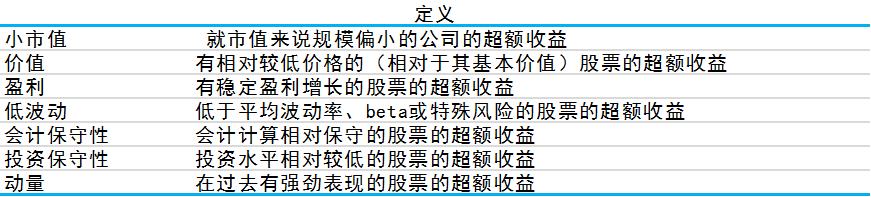

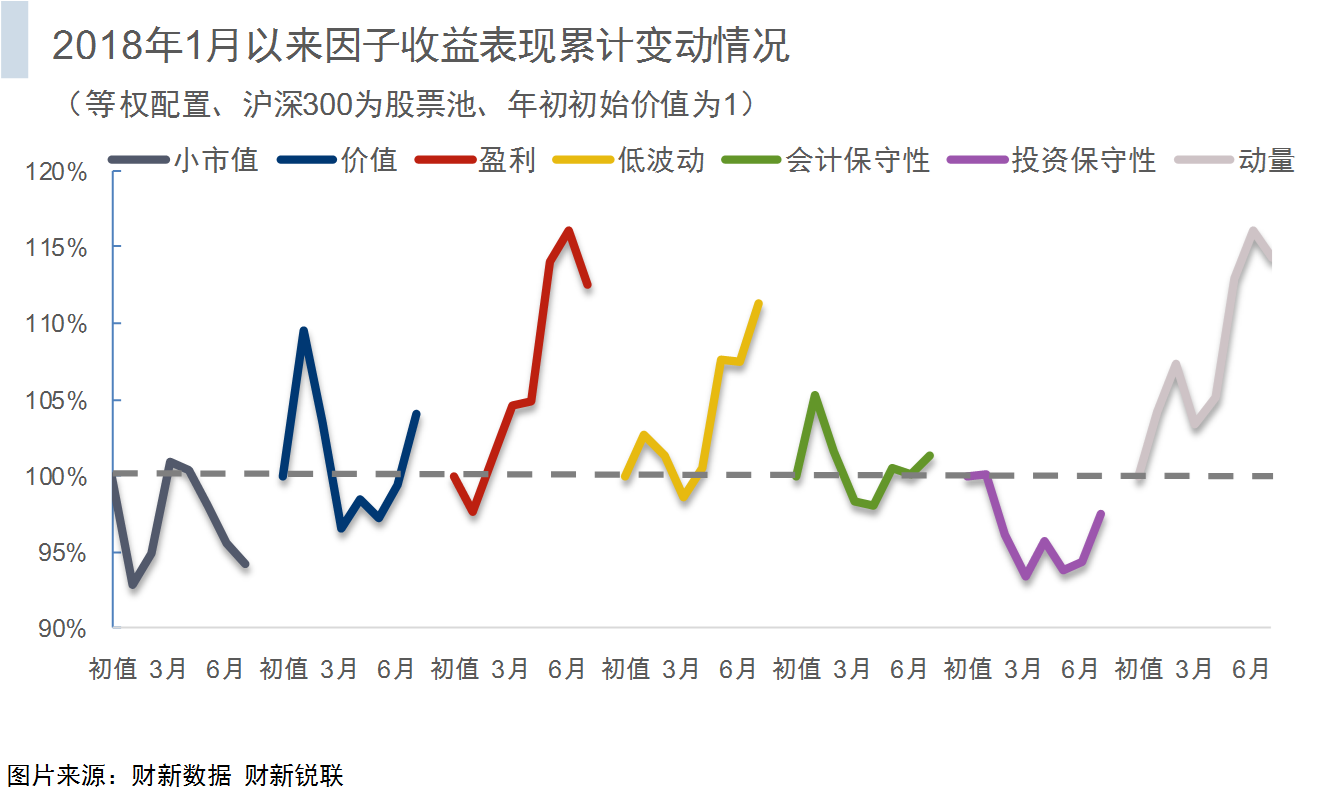

本文将探讨2018年1月以来中国A股市场几个投资因子的表现情况,其中因子的收益是在等权配置的基础上,从不同的股票池中按照不同的因子暴露排序构建单因子股票组合,以前30%减去后30%的资产收益在每月月底计算得出,每年6月对股票组合进行调仓,本文探讨的几个因子如下表:

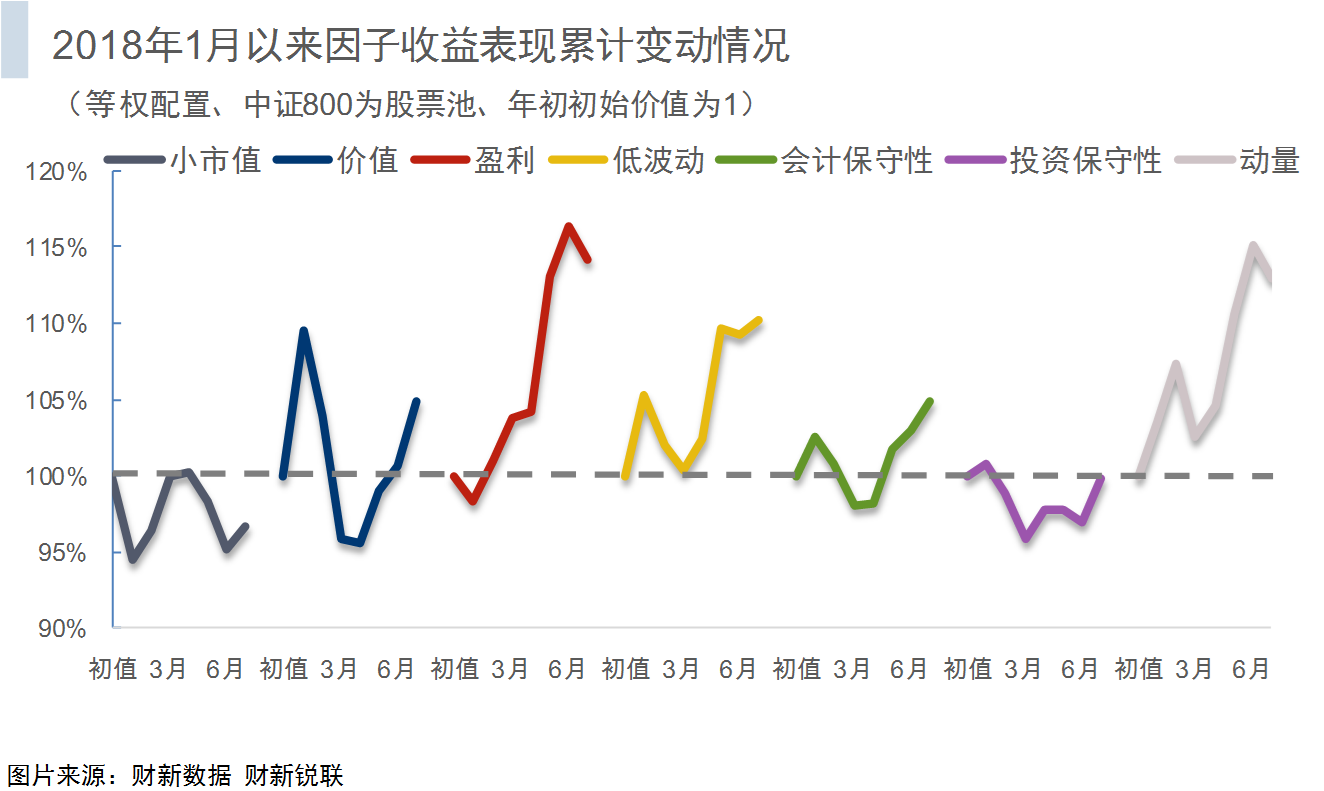

三个股票池因子表现走势比较:动量和盈利因子表现亮眼

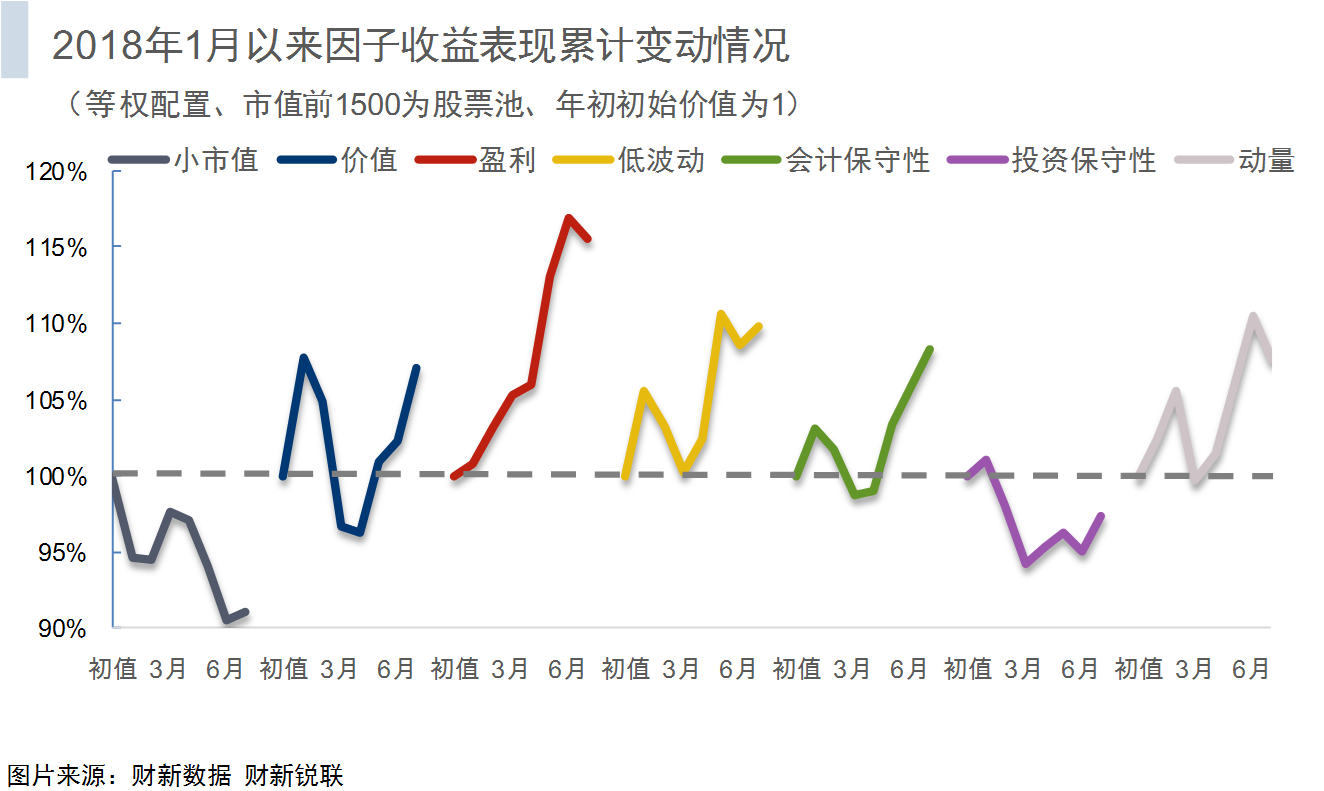

设定单因子股票组合2018年1月初的初始价值为1,上面三图反映了在三个股票池中,不同因子的收益表现累计变动情况。

从因子的角度看,2018年1月以来,几个因子的累计收益在三个股票池的走势基本相同。其中,低波动因子和动量因子在沪深300股票池中的表现好于其在中证800和市值前1500股票池的表现。小市值因子和投资保守性因子在中证800股票池中的表现优于其在沪深300和市值前1500股票池的表现。价值因子、盈利因子和会计保守性因子在市值前1500股票池中的表现优于其在沪深300和中证800股票池的表现。

从不同的股票池看,2018年1月以来,在沪深300股票池中,累计收益最高的是动量因子。在中证800股票池中,累计收益最高的是盈利因子。在市值前1500股票池中,累计收益最高的也是盈利因子。

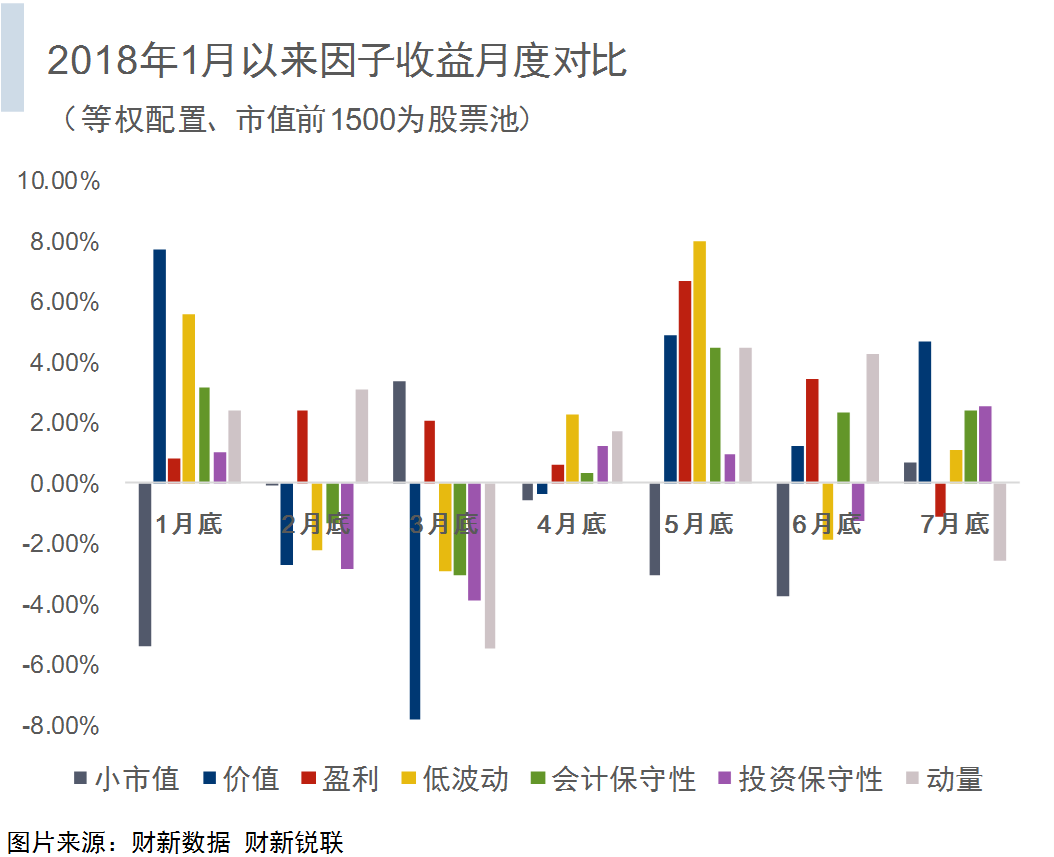

因子表现月度变化分析:小市值因子表现最差

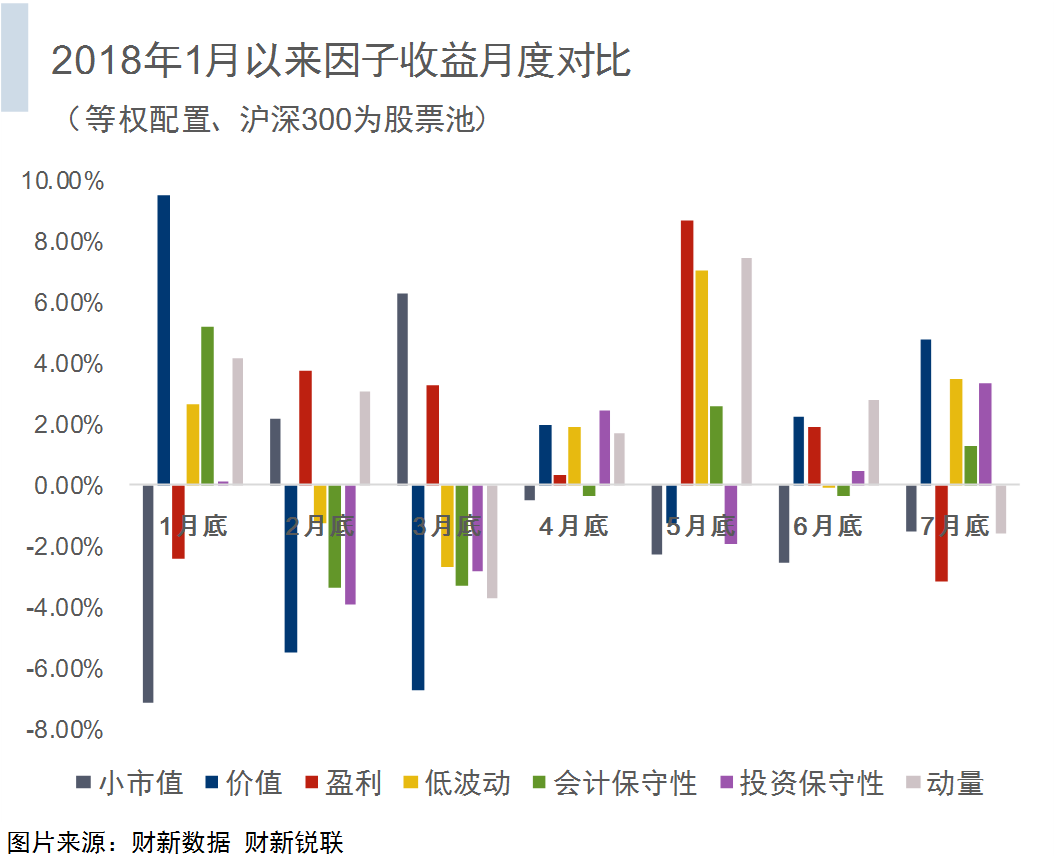

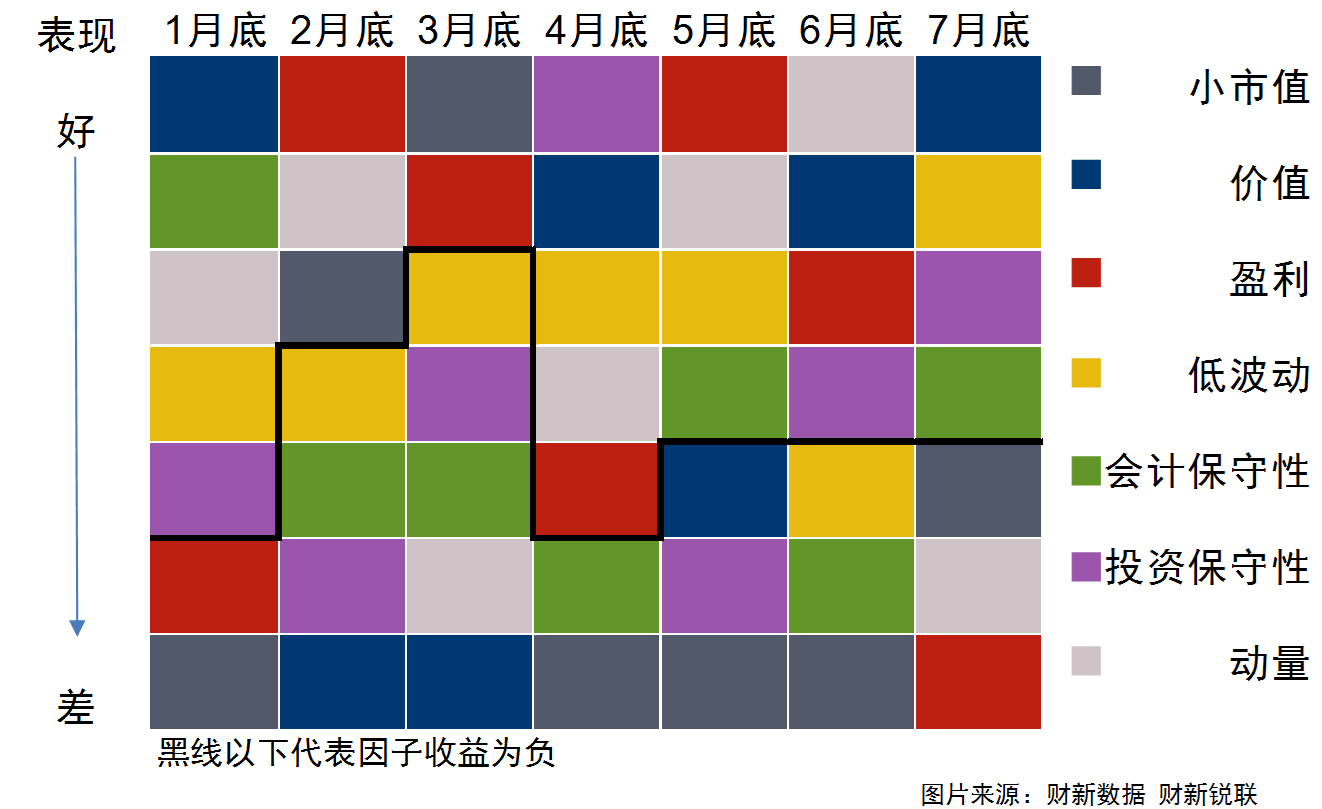

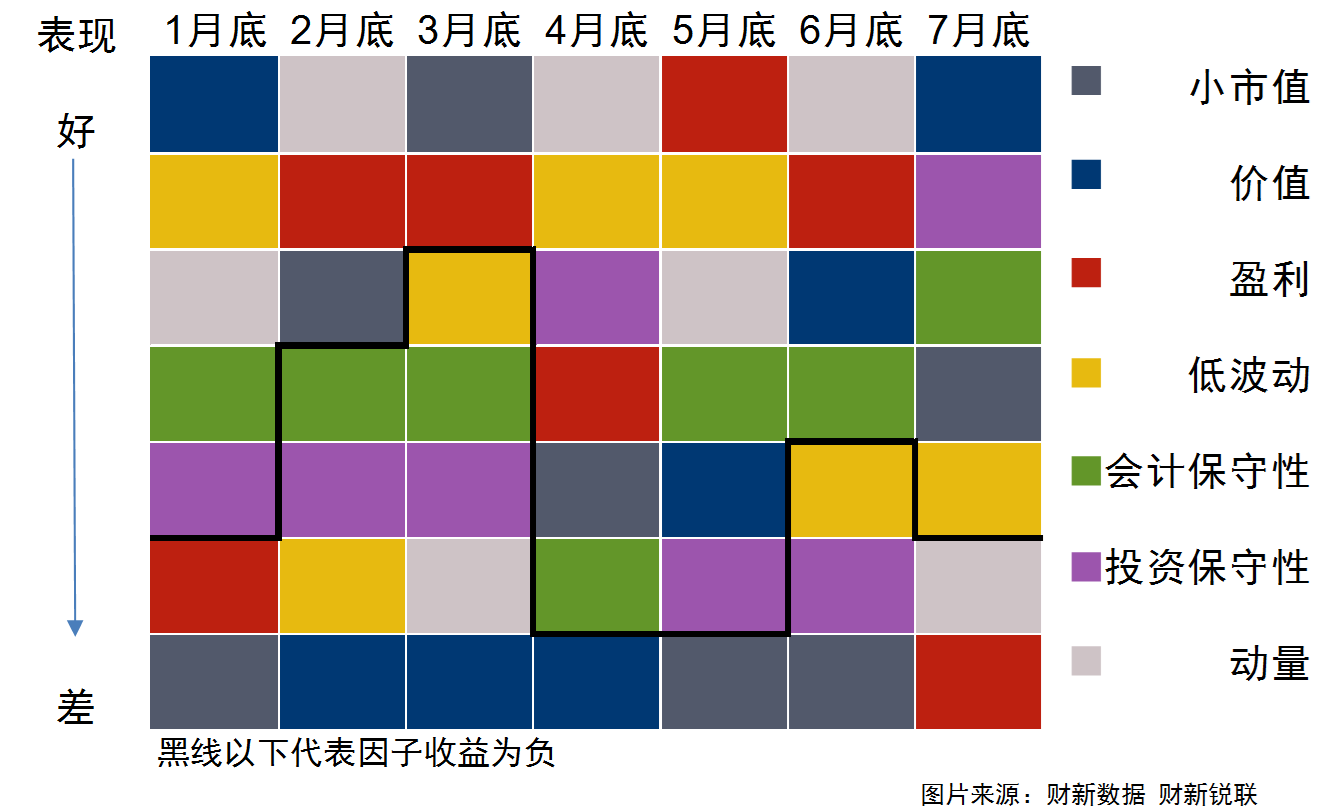

从上面两图可以看出,以沪深300股票池为基准,价值、盈利、动量和小市值四个因子的表现变化波动较大,其中小市值因子在1月底、4月底、5月底和6月底均表现最差,而低波动、会计保守性和投资保守性因子表现较为稳定。

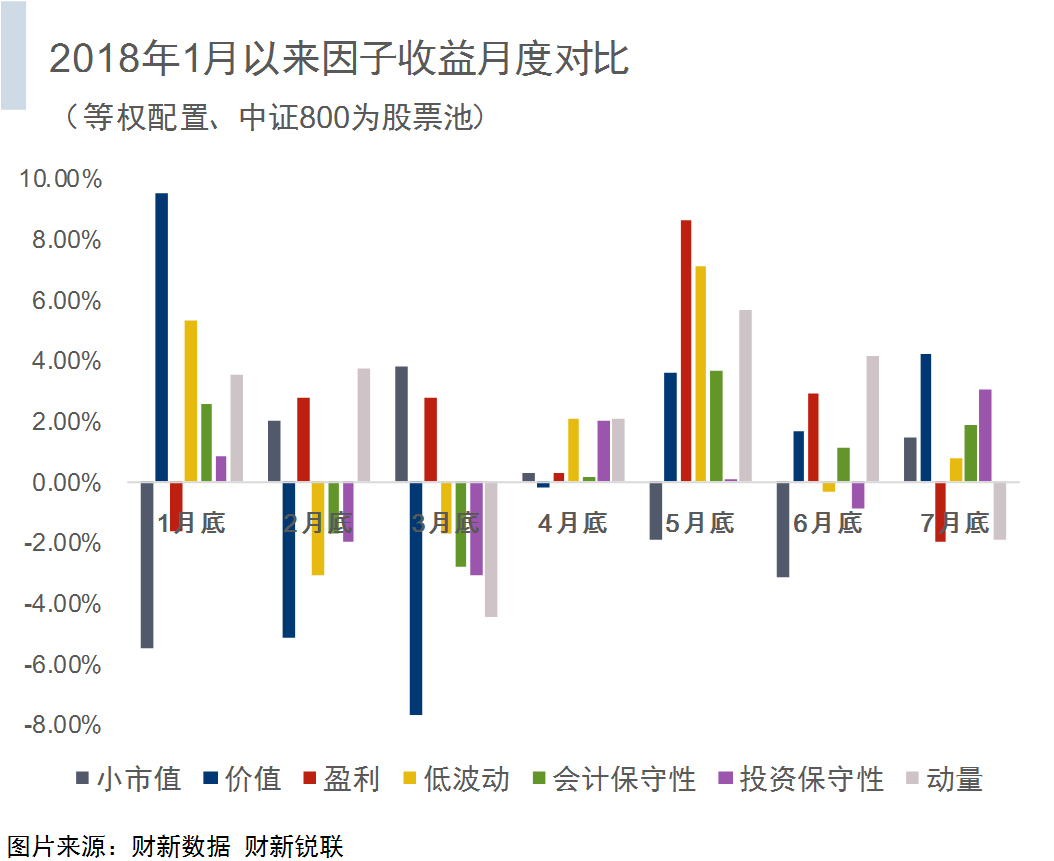

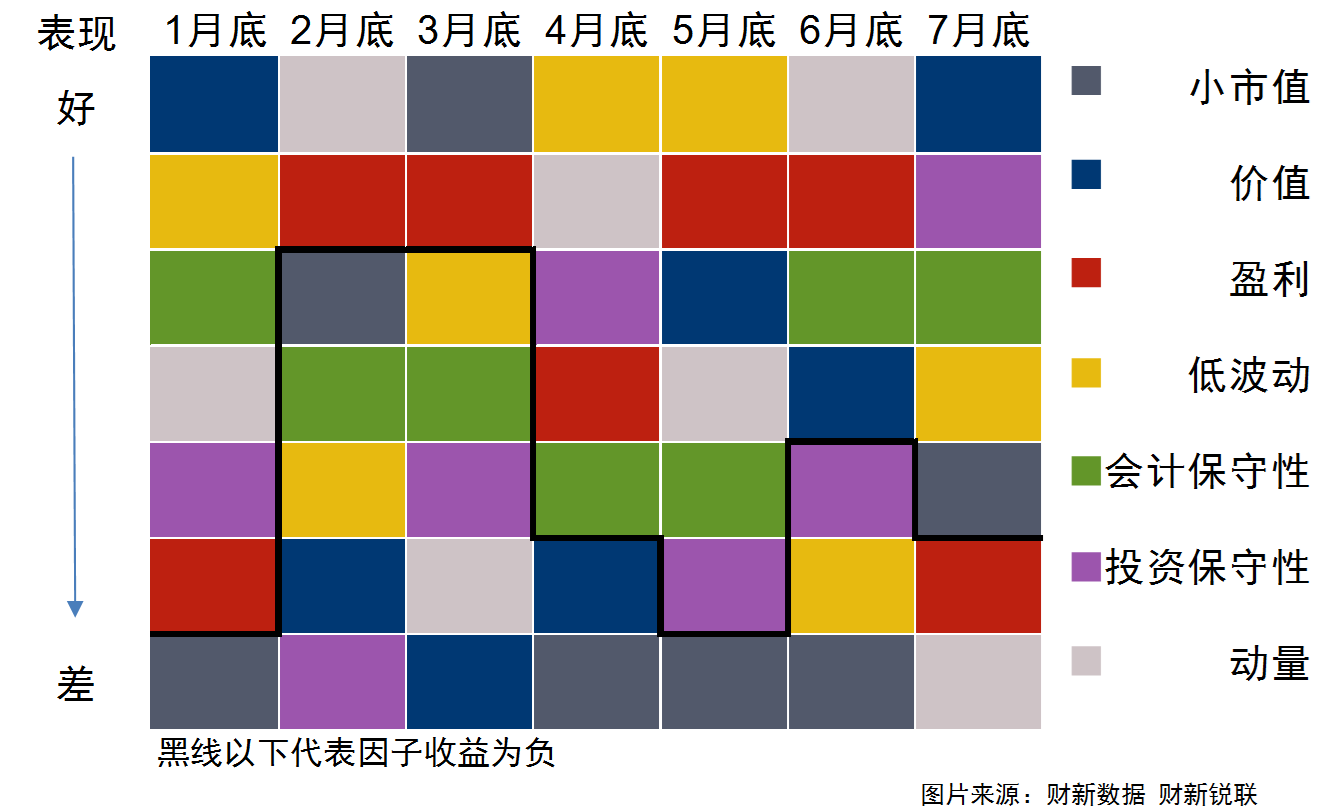

从上面两图可以看出,以中证800股票池为基准,动量因子表现最好的月份最多,价值和小市值因子分别有三个月表现最差,会计保守性和投资保守性因子依然保持了较为稳定的特性。

从上面两图可以看出,以市值前1500股票池为基准,低波动因子、价值因子和动量因子分别有两个月表现最优,小市值因子有四个月表现最差,会计保守性因子表现最为稳定。

总体来说,并没有一个因子表现绝对长期地战胜其他因子,但是我们可以找到在一段时间中,特别是指数运行趋势较为明显的时候,寻找到在合适的股票池中表现相对于其他因子更为出色的因子。

三个股票池综合来看,在4月份和5月份,因子表现整体最好。1-7月整体来看,小市值因子表现最差,会计保守性因子表现最为稳定。盈利因子和动量因子的累计收益表现最好。

2018年09月05日